Penggunaan kartu kredit kerap dianggap sebagai keputusan finansial yang kurang bijaksana. Salah satu alasannya karena bisa membuat seseorang sulit mengendalikan pengeluarannya.

Padahal, terdapat beragam manfaat penggunaan kartu kredit yang tidak banyak orang tahu, lho. Misalnya, untuk mendapatkan benefit berupa reward, poin, maupun cashback.

Baca Juga: Transaksi Lebih Mudah, Otomatis dan Real Time dengan API Disbursement

Selain untuk penggunaan pribadi, kartu kredit juga dapat digunakan untuk kebutuhan bisnis, seperti membayar tagihan usaha, membayar vendor, hingga membayar pajak, lho.

Kira-kira apa saja perbedaan antara kartu kredit pribadi dan korporat, ya? Pertanyaan tersebut dapat Anda temukan jawabannya di artikel ini.

Adapun informasi lainnya, seperti risiko, keuntungan, serta informasi seputar kartu kredit korporat juga akan dikupas tuntas di sini. Jadi, simak hingga akhir, ya!

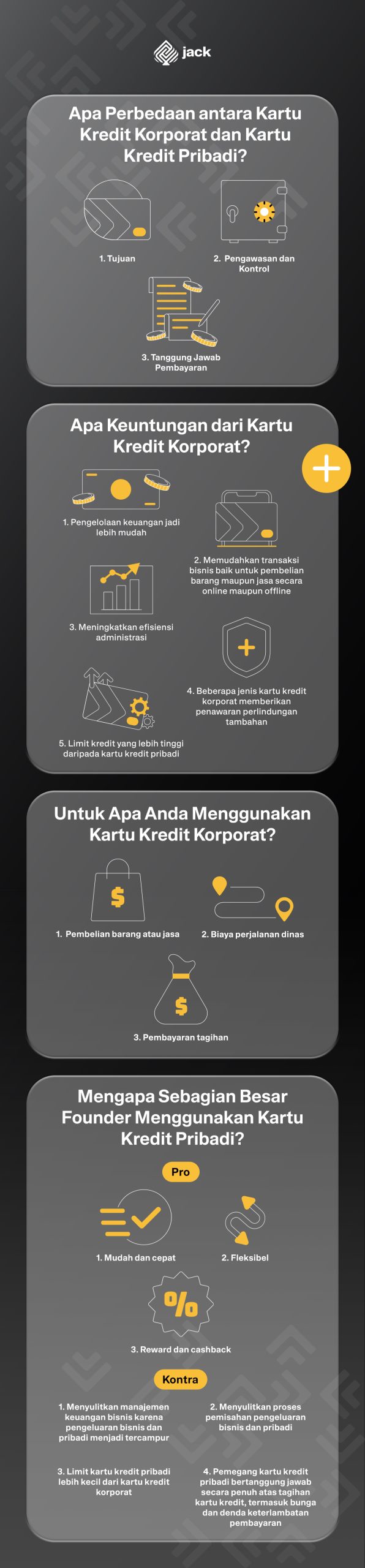

Apa Perbedaan antara Kartu Kredit Korporat dan Kartu Kredit Pribadi?

Meskipun sama-sama kartu kredit, terdapat beberapa perbedaan antara kartu kredit perusahaan dan kartu kredit pribadi, lho. Sebelum membahas lebih dalam, akan lebih baik bagi Anda untuk mengetahui definisi dari kedua jenis kartu kredit ini.

Kartu kredit pribadi adalah kartu kredit yang diterbitkan oleh bank atau lembaga keuangan untuk individu sebagai alat pembayaran elektronik untuk memenuhi kebutuhan pribadinya. Setiap kali kartu kredit digunakan, biaya akan otomatis masuk dalam tagihan bulanan pemegang kartu.

Sementara kartu kredit korporat, sesuai namanya kartu ini diterbitkan atas nama perusahaan. Nantinya, kartu kredit korporat dapat digunakan oleh karyawan perusahaan untuk memenuhi kebutuhan transaksi bisnis, misalnya pembayaran tagihan, perjalanan dinas, hingga pembelian barang atau jasa yang dibutuhkan perusahaan.

Dari definisinya mungkin Anda sudah bisa langsung menyimpulkan bahwa salah satu perbedaan kartu kredit korporat dan pribadi, yaitu dari segi kepemilikannya, di mana kartu kredit korporat dibuat atas nama perusahaan sementara kartu kredit perusahaan atas nama pribadi.

Selain itu, terdapat perbedaan lainnya dari kedua kedua jenis kartu kredit tersebut. Apa saja? Berikut informasinya:

1. Tujuan

Keputusan pembuatan kartu kredit pribadi biasanya diambil untuk tujuan memenuhi keperluan pribadinya. Misalnya, untuk mendapatkan poin reward, memudahkan transaksi online, kemudahan belanja di luar negeri.

Berbeda dengan perusahaan yang membuat kartu kredit korporat dengan tujuan sebagai alat transaksi bisnis yang dapat digunakan karyawan untuk menunjang pekerjaannya. Pastinya, pengeluaran juga tercatat secara otomatis sehingga penggunaan limit untuk hal-hal yang tidak berkaitan dengan pekerjaan dapat dihindari.

2. Pengawasan dan Kontrol

Perbedaan kartu kredit pribadi dan korporat yang selanjutnya terletak pada pengawasan dan kontrol penggunaan.

Maksudnya, penggunaan kartu kredit pribadi dikelola dan dipantau oleh pemilik kartu kredit sendiri yang memegang kendali serta bertanggung jawab atas kartu kredit. Sementara kartu kredit korporat dikelola dan dipantau oleh perusahaan dengan kontrol dan pengawasan yang lebih ketat daripada kartu kredit pribadi.

3. Tanggung Jawab Pembayaran

Berbeda dengan pemegang kartu kredit pribadi yang bertanggung jawab atas manajemen kartu dan pembayaran tagihan bulanannya, pemegang kartu kredit korporat tidak bertanggung jawab atas hal tersebut.

Sebab, pembayaran tagihan dilakukan oleh perusahaan karena pengeluaran dilakukan untuk kebutuhan perusahaan itu sendiri.

Mengapa Sebagian Besar Founder Menggunakan Kartu Kredit Pribadi?

Tak dapat dipungkiri bahwa banyak founder perusahaan yang lebih memilih menggunakan kartu kredit pribadi sebagai alat pembayaran, terutama bagi perusahaan yang masih dalam tahap awal.

Kira-kira kenapa, ya? Berikut beberapa alasan mengapa banyak founder yang lebih memilih menggunakan kartu kredit pribadi untuk bisnis mereka:

1. Mudah dan cepat, artinya pembuatan kartu kredit korporat biasanya memerlukan persyaratan yang cukup kompleks serta proses verifikasi yang lebih ketat. Bagi perusahaan yang baru merintis, tentu hal ini cukup melelahkan. Maka dari itu, kartu kredit pribadi menjadi pilihan beberapa founder.

2. Fleksibel, artinya kartu kredit pribadi dapat digunakan untuk keperluan bisnis dan pribadi secara bersamaan, serta dapat digunakan sebagai alat pembayaran di berbagai tempat dan transaksi.

3. Reward dan cashback. Tak sedikit pula founder bisnis yang memilih menggunakan kartu kredit pribadi untuk mendapatkan reward dan cashback yang ditawarkan oleh penerbit kartu kredit. Ibarat sambil menyelam minum air, yaitu kebutuhan bisnis terpenuhi, reward dan cashback menarik pun didapat.

Meski lebih penggunaan kartu kredit pribadi untuk bisnis dinilai lebih menguntungkan bagi founder khususnya bisnis yang baru dirintis, nyatanya terdapat pro dan kontra mengenai hal ini.

Tiga poin di atas, yaitu mudah dan cepat, fleksibel, serta reward dan cashback menarik merupakan bentuk pro dari penggunaan kartu kredit pribadi untuk bisnis.

Sementara kontra dari hal tersebut, di antaranya:

- Penggunaan kartu kredit pribadi dapat menyulitkan manajemen keuangan bisnis karena pengeluaran bisnis dan pribadi menjadi tercampur.

- Menyulitkan proses pemisahan pengeluaran bisnis dan pribadi pada saat pengajuan pajak dan pembukuan.

- Semakin berkembangnya bisnis tentu pengeluaran untuk kebutuhan bisnis semakin besar pula. Mengingat limit kartu kredit pribadi yang lebih kecil dari kartu kredit korporat, tentu hal tersebut akan menjadi permasalahan karena limit kartu kredit yang tidak cukup untuk memenuhi kebutuhan bisnis.

- Pemegang kartu kredit pribadi bertanggung jawab secara penuh atas tagihan kartu kredit, termasuk bunga dan denda keterlambatan pembayaran. Apabila pemasukan bisnis belum bisa menutup pengeluaran kebutuhan bisnis tentu hal tersebut akan merugikan pemegang kartu kredit.

Apa Risiko dari Kartu Kredit Korporat?

Meskipun memiliki beragam manfaat bagi perusahaan, terdapat pula beberapa resiko dari penggunaan kartu kredit korporat.

Bagi Anda yang memiliki perusahaan dan memiliki kartu kredit korporat, berikut beberapa risiko yang patut Anda ketahui:

- Penyalahgunaan Kartu Kredit, artinya sama halnya dengan kartu kredit pribadi, kartu kredit korporat juga rentan akan penyalahgunaan. Misalnya, karyawan yang memiliki akses ke kartu kredit melakukan pembelian barang yang tidak sesuai dengan kebutuhan perusahaan atau bahkan memanfaatkan kartu kredit untuk kepentingan pribadi.

- Kebocoran data yang dapat berisiko pada penyalahgunaan informasi keuangan serta data kartu kredit korporat.

- Potensi kerugian finansial, yaitu melanjutkan poin dua di mana ketika terjadi pencurian identitas dan disalahgunakan untuk transaksi besar atau penting, tentunya akan ada potensi kerugian finansial yang cukup besar. Maka dari itu, pastikan data kartu kredit korporat perusahaan Anda tidak tersebar ke pihak yang tidak bertanggung jawab, ya.

Apa Keuntungan dari Kartu Kredit Korporat?

Meski memiliki beberapa risiko, penggunaan kartu kredit korporat juga bisa memberikan banyak keuntungan bagi perusahaan, lho.

Kira-kira apa saja, ya? Berikut poin-poinnya.

- Pengelolaan keuangan jadi lebih mudah, seperti memonitor pengeluaran, membuat laporan perusahaan, hingga melakukan pemantauan secara realtime.

- Memudahkan transaksi bisnis baik untuk pembelian barang maupun jasa secara online maupun offline. Dengan begitu, tentu proses pembelian barang atau jasa untuk keperluan perusahaan jadi lebih cepat dan mudah.

- Meningkatkan efisiensi administrasi, sebab penggunaan kartu kredit korporat tidak membutuhkan proses persetujuan terlebih dahulu sebelum menggunakannya. Sebaliknya, pelaporan penggunaan kartu kredit korporat dilakukan setelah proses pembelian atau pembayaran keperluan perusahaan telah dilakukan.

- Beberapa jenis kartu kredit korporat memberikan penawaran perlindungan tambahan, seperti asuransi perjalanan, asuransi kecelakaan, dan perlindungan atas kehilangan dan pencurian kartu kredit.

- Limit kredit yang lebih tinggi daripada kartu kredit pribadi membuat perusahaan lebih leluasa dalam melakukan transaksi bisnis yang lebih besar.

Seberapa Sulit Mendapatkan Kartu Kredit Korporat?

Tertarik untuk membuat kartu kredit korporat untuk bisnis Anda? Kalau iya, perlu Anda pahami bahwa setiap bank atau penyedia kartu kredit memiliki persyaratan yang berbeda-beda untuk mengajukan kartu kredit korporat.

Selain itu, mengingat cangkupan yang lebih kompleks, untuk mendapatkan kartu ini cenderung lebih sulit dibandingkan untuk mendapatkan kartu kredit pribadi.

Lihat Bagaimana Jack Dapat Membantu Perusahaan Anda

Namun, Anda tidak perlu khawatir, karena artikel ini juga akan memberikan informasi mengenai beberapa faktor penting mengapa mendapatkan kartu kredit korporat jauh lebih sulit daripada kartu kredit pribadi.

- Ukuran perusahaan, sebelum memberikan kartu kredit korporat, bank atau penyedia kartu kredit akan mempertimbangkan ukuran perusahaan, seperti jumlah karyawan dan omset untuk menentukan apakah perusahaan telah memenuhi syarat untuk memiliki kartu kredit korporat.

- Riwayat kredit perusahaan yang meliputi pemeriksaan catatan pembayaran hutang dan catatan kredit untuk menentukan apakah perusahaan memenuhi syarat untuk memiliki kartu kredit korporat dari bank atau penyedia layanan pembuatan kartu kredit.

- Laporan keuangan perusahaan yang meliputi laporan laba rugi dan neraca keuangan untuk menentukan nilai kemampuan perusahaan dalam membayar tagihan kartu kredit secara tepat waktu.

- Pemeriksaan legalitas perusahaan, seperti izin usaha dan dokumen pendukung lainnya untuk memastikan bahwa perusahaan beroperasi secara sah dan sesuai dengan peraturan yang berlaku.

Apakah Kartu Kredit Korporat Memiliki Limit?

Yap. Layaknya kartu kredit pribadi, kartu kredit korporat pun memiliki limit. Perbedaanya terletak pada jumlah limitnya, di mana kartu kredit korporat biasanya memiliki limit yang lebih tinggi daripada kartu kredit pribadi.

Mengapa? Hal ini disebabkan oleh pengeluaran perusahaan yang lebih kompleks karena berkaitan dengan operasional bisnis, seperti perjalanan bisnis, pembelian barang atau jasa, hingga pembayaran tagihan bulanan.

Apabila sebuah perusahaan memiliki lebih dari satu kartu kredit korporat, bukan tidak mungkin jumlah limit yang didapat berbeda. Sebab, limit untuk pemegang kartu kredit korporat tergantung pada bank atau penerbit kartu kredit dan profil risiko pemegang kartu.

Nantinya, profil risiko pemegang kartu akan menentukan jumlah limit kredit yang diberikan. Sebagai gambaran, pemegang kartu kredit korporat bisa mencapai ratusan hingga miliaran rupiah tergantung dari ukuran perusahaan serta kebutuhan dan pengeluaran bisnis yang dijalankan.

Perlu Anda ketahui juga bahwa limit kredit yang diberikan sangat mungkin untuk berubah karena beberapa faktor, seperti kebijakan bank atau penerima kartu kredit maupun hasil evaluasi profil risiko dan kinerja pemegang kartu baik pribadi maupun korporat.

Bagaimana Cara Bank Menghasilkan Uang dari Kartu Kredit Korporat?

Kartu kredit korporat merupakan salah satu layanan yang ditawarkan bank. Tentunya, layanan ini turut menyumbang pendapatan bagi bank. Berikut cara bank menghasilkan uang dari produk kartu kredit korporat yang ditawarkan:

- Biaya tahunan, yaitu biaya yang dibebankan kepada kepada pemegang kartu kredit sebagai bentuk kompensasi untuk pelayanan dan fasilitas yang diberikan oleh bank yang menerbitkan kartu kredit.

- Bunga, Yap! bunga merupakan salah satu sumber pendapatan yang signifikan bagi bank. Berkaitan dengan bunga kartu kredit, apabila perusahaan tidak kunjung membayar tagihan, maka bank akan menagihkan bunga atas saldo yang belum dibayarkan. Untuk persen bunganya tiap bank berbeda-beda, ya. Anda bisa langsung kunjungi website bank yang menerbitkan kartu kredit untuk mengetahui detailnya.

- Biaya keterlambatan, yaitu biaya yang dibebankan kepada pemegang kartu kredit korporat apabila tagihan tidak dibayar tepat waktu.

- Biaya transaksi, yaitu biaya yang dibebankan kepada pemegang kartu kredit korporat setiap kali kartu tersebut digunakan sebagai metode pembayaran.

Dapatkah Anda Menarik Uang Tunai dari Kartu Kredit Korporat?

Selain dapat digunakan untuk pembayaran langsung, kartu kredit korporat juga bisa digunakan untuk menarik uang tunai dari ATM atau bank yang menerbitkan kartu kredit, lho.

Namun, biasanya penarikan uang tunai dari kartu kredit korporat akan dikenakan biaya tarik tunai yang lebih tinggi dibandingkan dengan transaksi pembelian langsung menggunakan kartu kredit, yaitu sekitar 2% – 4% dari total penarikan.

Tidak sampai di situ, tarik tunai dengan kartu kredit juga akan dikenakan bunga yang besarnya tergantung dari bank yang menerbitkan kartu kredit. Lumayan, ‘kan?

Maka dari itu, sebaiknya pemegang kartu kredit korporat hanya menarik uang tunai ketika dalam keadaan mendesak, ya.

Untuk Apa Anda Menggunakan Kartu Kredit Korporat?

Sebelumnya telah disinggung bahwa kartu kredit korporat dapat digunakan untuk beberapa keperluan bisnis, seperti pembelian barang atau jasa, perjalanan dinas, dan pembayaran tagihan.

Apa saja yang termasuk pembelian barang atau jasa untuk keperluan bisnis? Biaya perjalanan dinas apa yang ditanggung perusahaan? serta tagihan apa yang dimaksud? Berikut penjelasannya.

- Pembelian barang atau jasa, yaitu penggunaan kartu kredit korporat untuk menunjang operasional bisnis. Misalnya, alat tulis kantor, layanan konsultasi, bahan baku, dan lain sebagainya.

- Biaya perjalanan dinas, yaitu penggunaan kartu kredit korporat untuk membiayai karyawan selama perjalanan dinas ke luar kota. Mulai dari biaya tiket pesawat, hotel, transportasi, konsumsi maupun pengeluaran lainnya selama perjalanan dinas.

- Pembayaran tagihan, sesuai namanya, salah satu alasan perusahaan menggunakan kartu kredit korporat adalah untuk membayar tagihan perusahaan, seperti tagihan listrik dan internet kantor.

Apa boleh kalau perusahaan menggunakan kartu kredit korporat tidak hanya untuk tiga hal di atas? Jawabannya, boleh, dong!

Namun, sebelum itu pastikan Anda telah membuat kebijakan penggunaan kartu kredit yang jelas dan memastikan bahwa penggunaan kartu kredit korporat telah sesuai dengan tujuan bisnis serta dapat diakses dan dikelola dengan baik oleh manajemen perusahaan.

Bagaimana Kartu Kredit Korporat Bekerja di Bank?

Kartu kredit korporat merupakan salah satu produk keuangan yang dikeluarkan oleh bank untuk perusahaan atau organisasi sebagai alternatif pembayaran.

Proses kerja kartu kredit khususnya di bank biasanya melibatkan beberapa tahapan, yaitu:

- Pendaftaran, yaitu proses awal untuk memiliki kartu kredit korporat. Pada tahap ini, perusahaan akan diminta untuk memberikan informasi terkait dengan perusahaan dan karyawan yang akan menggunakan kartu tersebut. Selanjutnya, bank akan memeriksa kelayakan dan kemampuan untuk membayar tagihan kartu tersebut.

- Penerbitan kartu, yaitu proses ketika pendaftaran telah disetujui oleh bank. Pada tahap ini, bank akan menerbitkan kartu kredit korporat untuk perusahaan atau individu yang ditunjuk oleh perusahaan sebagai pemegang kartu.

- Penggunaan kartu, yaitu tahap di mana pemegang kartu kredit korporat sudah bisa menggunakan kartu untuk berbagai keperluan bisnis. Nantinya, transaksi yang telah dilakukan akan dicatat oleh bank dan dibebankan langsung pada akun kartu kredit korporat perusahaan.

- Pembayaran tagihan, yaitu tahap di mana perusahaan harus membayar tagihan kartu kredit korporat sesuai dengan tagihan yang tercantum serta jangka waktu yang telah ditentukan. Apabila perusahaan terlambat atau tidak membayar tagihan tersebut, bank akan secara otomatis mengenakan biaya bunga dan denda.

- Pelaporan pengeluaran, yaitu tahap di mana bank akan memberikan laporan bulanan dari penggunaan kartu kredit korporat, termasuk rincian transaksi dan tagihan yang harus dibayar. Dengan adanya laporan ini, perusahaan menjadi lebih mudah dalam memantau dan mengendalikan pengeluaran bisnis.

Secara umum, cara kerja kartu kredit korporat hampir mirip dengan kartu kredit pribadi. Hanya saja, perbedaan pada fitur dan layanan tambahan yang disesuaikan dengan kebutuhan bisnis dan pengelolaan perusahaan.

Siapa yang Membayar Tagihan Kartu Kredit Korporat?

Karyawan yang ditugaskan untuk melakukan pembelian barang atau jasa, perjalanan dinas, maupun pembayaran tagihan biasanya akan diberikan akses kartu kredit korporat oleh perusahaannya.

Pertanyaannya, siapa yang bayar tagihan tersebut? Apakah dipotong dari gaji karyawan? Jawabannya tentu saja tidak, ya.

Perusahaanlah yang bertanggung jawab untuk membayar tagihan kartu kredit korporat. Sebab, segala kebutuhan yang dibayarkan dengan kartu tersebut bertujuan menjalankan perusahaan atau dalam kata lain bukan untuk keperluan pribadi karyawan yang memegang kartu.

Gunakan Jack untuk kebutuhan bisnis Anda

Tiba juga kita di penghujung artikel mengenai kartu kredit korporat ini. Semoga informasi di atas bermanfaat untuk Anda, ya! Sampai jumpa di artikel selanjutnya!